×

Array

(

[fid] => 6980

[description] =>

[password] =>

[icon] =>

[redirect] =>

[attachextensions] =>

[creditspolicy] => Array

(

[post] => Array

(

[usecustom] => 1

[cycletype] => 1

[cycletime] => 0

[rewardnum] => 75

[extcredits1] => 0

[extcredits2] => 0

[extcredits3] => 0

[extcredits4] => 0

[extcredits5] => 0

[extcredits6] => 0

[extcredits7] => 0

[extcredits8] => 0

[rid] => 1

[fid] => 6980

[rulename] => 发表主题

[action] => post

[fids] => 32,52,67,447,1120,1151,1156,6750,6762,6763,6766,6769,6772,6773,6787,6796,6808,6809,6810,6813,6814,6820,6829,6830,6846,6856,6864,6865,6827,6930,6931,6776,6858,6880,6764,6932,6871,6758,6905,1116,6788,6812,6798,6736,6759,6842,6966,6767,6828,6924,6935,6936,6938,6940,6941,6826,6909,6803,6919,6911,6908,6881,6920,6912,6913,6921,6925,6922,6789,6818,6819,6872,6928,6969,6889,6888,6917,6939,6947,6961,6937,6943,6970,6869,6900,6902,6783,6817,1111,6870,6821,6951,6876,6952,6954,6960,6942,6910,6949,6962,6963,6964,6927,6926,6973,6728,6929,6874,6894,6896,6885,6857,6868,1113,6778,56,6844,6878,6802,6933,6811,6923,6877,6875,6918,6892,6757,6832,6833,6795,6793,6848,6837,6849,6850,6851,6852,6853,6854,6863,6882,6836,6790,6838,6794,6791,6873,555,6895,6934,6958,6944,6945,6907,6779,6886,6950,6904,6956,6862,6957,6855,6955,6959,6914,6965,6971,6972,6953,6975,6976,6799,6974,6824,6815,6891,6866,6979,6977,6765,6903,6948,6845,6879,1121,6980

)

[reply] => Array

(

[usecustom] => 1

[cycletype] => 4

[cycletime] => 0

[rewardnum] => 0

[extcredits1] => 0

[extcredits2] => 0

[extcredits3] => 0

[extcredits4] => 0

[extcredits5] => 0

[extcredits6] => 0

[extcredits7] => 0

[extcredits8] => 0

[rid] => 2

[fid] => 6980

[rulename] => 发表回复

[action] => reply

)

[digest] => Array

(

[usecustom] => 1

[cycletype] => 4

[cycletime] => 0

[rewardnum] => 0

[extcredits1] => 0

[extcredits2] => 0

[extcredits3] => 0

[extcredits4] => 0

[extcredits5] => 0

[extcredits6] => 0

[extcredits7] => 0

[extcredits8] => 0

[rid] => 3

[fid] => 6980

[rulename] => 加精华

[action] => digest

)

)

[formulaperm] => a:5:{i:0;s:0:"";i:1;s:0:"";s:7:"message";s:0:"";s:5:"medal";N;s:5:"users";s:0:"";}

[moderators] =>

[rules] =>

[threadtypes] => Array

(

[status] => 1

[required] => 0

[listable] => 0

[types] => Array

(

)

)

[threadsorts] => Array

(

)

[viewperm] =>

[postperm] =>

[replyperm] =>

[getattachperm] =>

[postattachperm] =>

[postimageperm] =>

[spviewperm] =>

[seotitle] =>

[keywords] =>

[seodescription] =>

[supe_pushsetting] =>

[modrecommend] => Array

(

[open] => 0

[num] => 10

[imagenum] => 0

[imagewidth] => 300

[imageheight] => 250

[maxlength] => 0

[cachelife] => 0

[dateline] => 0

)

[threadplugin] => Array

(

)

[replybg] =>

[extra] => a:2:{s:9:"namecolor";s:0:"";s:9:"iconwidth";s:0:"";}

[jointype] => 0

[gviewperm] => 0

[membernum] => 0

[dateline] => 0

[lastupdate] => 0

[activity] => 0

[founderuid] => 0

[foundername] =>

[banner] =>

[groupnum] => 0

[commentitem] =>

[relatedgroup] =>

[picstyle] => 0

[widthauto] => 0

[noantitheft] => 0

[noforumhidewater] => 0

[noforumrecommend] => 0

[livetid] => 0

[price] => 0

[fup] => 6974

[type] => sub

[name] => 币圈资讯

[status] => 1

[displayorder] => 0

[styleid] => 0

[threads] => 50922

[posts] => 50990

[todayposts] => 0

[yesterdayposts] => 0

[rank] => 61

[oldrank] => 59

[lastpost] => 2688723 美国2024年大选已花费147亿美元,或为史上最贵 1730688420 比推快讯

[domain] =>

[allowsmilies] => 1

[allowhtml] => 1

[allowbbcode] => 1

[allowimgcode] => 1

[allowmediacode] => 0

[allowanonymous] => 0

[allowpostspecial] => 1

[allowspecialonly] => 0

[allowappend] => 0

[alloweditrules] => 0

[allowfeed] => 0

[allowside] => 0

[recyclebin] => 1

[modnewposts] => 0

[jammer] => 0

[disablewatermark] => 0

[inheritedmod] => 0

[autoclose] => 0

[forumcolumns] => 0

[catforumcolumns] => 0

[threadcaches] => 0

[alloweditpost] => 1

[simple] => 16

[modworks] => 0

[allowglobalstick] => 1

[level] => 0

[commoncredits] => 0

[archive] => 0

[recommend] => 0

[favtimes] => 0

[sharetimes] => 0

[disablethumb] => 0

[disablecollect] => 0

[ismoderator] => 0

[threadtableid] => 0

[allowreply] =>

[allowpost] =>

[allowpostattach] =>

)

|

veToken模型:在激励设计上的5个创新

[复制链接]

|

当前离线

经验:

天策币:

活跃币:

策小分:

总在线: 分钟

本月在线: 分钟

|

|

锁仓 (vote escrowed) 经济模型的出现通过调整代币供需关系而缓解“挖提卖”的问题,激励用户长期参与协议的发展。 由 Curve 推出的 veCRV 首先提出把平台收益,治理权力,和收益助推 (boost) 赋予锁仓的 veCRV 持有者,从而增加用户粘性甚至引发了 Curve War。当然 veCRV 也具有着不可转让,散户不友好,引发权利垄断等诟病。为解决 Curve 的问题,以下的协议分别对锁仓机制做出不同程度的创新。 Astroport 推出的三代币机制将用户的收益结构分层:用户可以选择质押成 xASTRO 获得小部分的治理权利和平台收益,或者锁仓成 vxASTRO 而获得更多治理权,平台收益和挖矿助推。 Balancer 的锁仓机制需要使用户为 80/20 - BAL/WETH 的流动性池提供流动性,并把获得的 LP 代币锁仓以获得 veBAL,从而分得平台 75% 的收益。这样的机制使用户锁仓的同时还保证了 BAL 的流动性。 Izumi finance 把 veToken NFT 化保证了锁仓的 izi 的流动性,并且缩短最长锁仓时间以缓解用户面临的风险。 Velodrome 的亮点在于锁仓用户除了获得平台收益,和治理权外还获得额外代币释放补偿,以缓解锁仓的原生代币被稀释 Platypus 规定用户的 ve 代币是随时间推移而积累,并推出的软性锁仓使用户可以中途解锁,面临 ve 代币归零的惩罚。 简单来说,veToken 模型的核心是对用户的激励设计。可以看出不用的协议为解决锁仓代币流动性问题,平台收益分配权衡,缓解代币稀释等问题做出一系列的尝试。

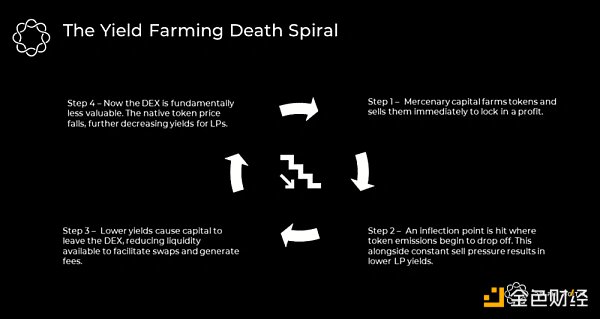

I. veToken 出现:解决“挖提卖”的问题“Ve” 的意思是 “vote escrowed”。用户通过锁定代币换取更多的经济奖励和治理权利,换句话来说,veToken 模型使用户通过放弃短期流动性以换取协议中的利益。veToken 模型自 Curve Finance 推出以来,是 “DeFi 1.0” 时期重要的发明,随后各种协议纷纷效仿引入 veToken 模型。 Bankless 在一篇文章中从供需的角度指出传统 DeFi 代币存在的重要问题:从对传统 DeFi 设计的代币需求来看,代币者除了享有治理权,并没有获得协议中利益相关的任何享用和特权,比如 $UNI 和 $COMP。这意味着用户对于传统 DeFi 的代币除了投机之外,并没有任何其他的需求。而 veToken 模型的出现解决了这一痛点。 而从供应的角度来看,传统 DeFi 中主要吸引用户的方法是通过流动性挖矿 - 把释放的代币奖励给流动性提供者 (Liquidity Provider, LP)。虽然这对项目的“冷启动”有所帮助,流动性挖矿确实为项目的代币带来初期的流动性,然而这种激励往往吸引到的只是来投机的 yield farmer - 它们在得到代币奖励后随即就会在市场上抛售,抑制代币价格上涨。 进一步的,当代币释放量开始变缓伴随着市场上代币的抛压持续 (Step 1),协议所能提供的奖励也会随之下降 (Step 2),这可能用户协资金离开去别处群求更好的收益 (Step 3),导致协议流动性深度减少使的整个协议价值降低 (Step 4),这就是 DeFi Digital 所提到的流动性挖矿的“死亡螺旋”。

这篇文章将通过案例分析讨论 veToken 模型是如何延缓流动性挖矿的死亡螺旋,并增强流动性黏性的。首先,文章将讲述 Curve 是如何为 veToken 模型奠定基础,以及随后出现的协议是如何基于 veCRV 的限制而做出创新的。 II. 案例分析:自经典 veCRV 以来的一系列创新在文章开头提到, ve 机制使用户通过锁仓放弃短期流动性以换取协议中的利益。那么具体来说用户放弃的是什么得到的又是什么?DeFi 1.0中,由 Curve Finance 的 Michael Egorov 推出的 veCRV 似乎给了用户很好的理由让人们争先锁定手中的协议代币 CRV。Curve finance 规定 CRV 持有者不能分得协议的任何相关利益,只有当 LP 把手中的 CRV 锁仓(7 天至 4 年)获得 veCRV 时才到获得协议的交易手续费,收益助推 (boost),和协议的治理投票权。同时为最大化的挖矿奖励 (2.5x),LP 还需要根据不同流动性池里的流动性,和投票权重提供相应数量的 veCRV。此外,veCRV 还能用于投票,以提高 LP 自己提供流动性的池子所分得的 CRV 释放作为挖矿奖励。

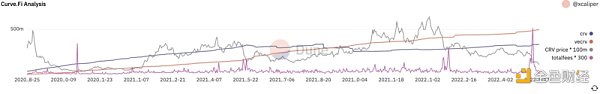

由于 veCRV 是锁仓机制的经典案例,文章将在这里仔细讨论 veCRV 的优劣势,从而为后文将提到的基于 veCRV 的 5 个协议的创新打下基础。 那么在 Curve finance 这个应用场景里,veCRV 机制的推出是如何有效的缓解了流动性挖矿死亡螺旋的发生呢? veCRV 的优点 1: 通过锁仓充分赋予用户协议的权益,促使用户看好协议的长期发展 从需求角度从需求的角度来讲,只有锁仓后的 veCRV 才赋予用户以上提到的三种协议相关权益,这样的激励促使用户与协议共同发展。对于散户来说,锁仓的机会成本小于直接在市场上抛售的机会成本,如果默认散户参与协议是为了最大化提供流动性的收益,那么自然会选择锁仓。 veCRV 的优点 2: 使各个项目参与方的动机保持一致 在传统的 DeFi 项目中,LP 通常会把挖矿获得的代币卖出 - 卖给愿意持有代币的人,这反映 LP 和代币持有者的动机是不一致的。而在 Curve 的设计中,LP 有足够的动机不在市场卖出,而是通过锁仓而提高挖矿收益,使得 LP 不仅是流动性提供者同时也是代币持有者 - 保证动机的一致性。 veCRV 的优点 3: 缓解原生代币的抛压 从供给的角度来说,veToken 模型有效的把流通的 CRV 从市场上移除,这帮助缓解协议代币的增发,减少抛售的压力。根据 Curve.finance 的数据显示,目前发行的 CRV 有 55.98% 呈锁定状态。此外,由于项目方利用利用 Curve 作为搭建流动性池的平台,并且为了激励散户来提供流动性,争先获取 veCRV 来最大化投票的权重,引发 Curve War 进一步的缓解了抛压。 由于本文是对 veToken 模型进行讨论,如果暂时剥离 Curve War 的影响因素,veToken 模型有以下几点限制: veCRV 的缺点 1: 缺乏流动性 在 Curve 帝国编年简史 一文中,作者指出 veCRV 的弱点在于它缺乏流动性,这意味着当一个地址锁仓 CRV 得来的 boost 挖矿奖励和治理投票权只限于此地址而不得转让。 veCRV 的缺点 2: 散户与大户分层 由于前期的代币释放量较高,导致后期 LP 在提供流动性时需要大量的 veCRV 来保证 2.5 倍的挖矿速度。同时,一个拥有大量 CRV 的巨鲸也无法在 Curve 上找到合适的收益场景。 veCRV 的缺点 3: 购买 CRV 变得不那么有吸引力 此外,0x1e35 在文章代币经济趣闻中提到,锁仓的作用是双向的,虽然这样的经济模型有效的把一部分代币从市场上移除,但是同时也让购买代币不那么有吸引力,在加密货币这样一个市场波动大的环境下,用户不一定会为了最大收益而选择锁仓四年。 我们熟知的 Curve War - Yearn, Convex 等聚合收益平台出现就是想解决以上问题。简单来说, Convex 把 $CRV 转换成 cvxCRV 并且永久锁定给予用户超额收益,并搭建 cvxCRV 与 CRV 流动性接近 1:1 的池子给予用户退出的流动性。 然而也正是由于像 Yearn, Convex, StakeDAO 这样基于 Curve 的收益聚合平台出现,CRV 集中在这几个大户的手中,比如 Convex 目前拥有的 veCRV 达 46%。虽然大部分协议都希望能在自己的平台上复制 Curve War,从而引起对自己平台代币的竞争,也有一部分研究者认为,Curve War 导致了治理权力集中的问题,这违背了 DeFi 中治理平等化、多元化的愿景。 创新 1:Astroport 的“三代币机制”

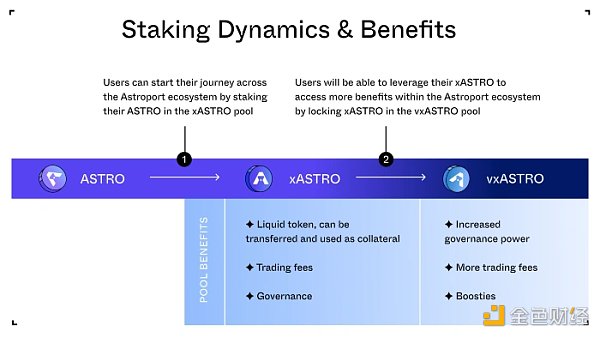

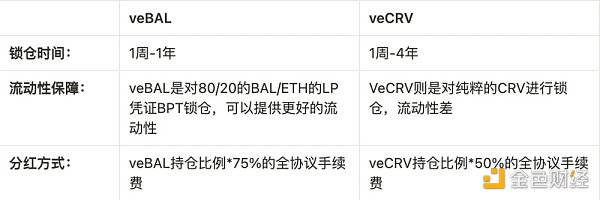

Terra 生态里的 AMM Astroport 提出了创新的“三代币机制”,把用户获得的权益分层 - ASTRO/xASTRO/vxASTRO:xASTRO 具有流动性但分得较少的手续费和治理权,而 vxASTRO 通过锁仓分得手续费,收益助推的(boosted)奖励与治理权。 目前 xASTRO 已经于 2022 年 3 月 30 日上线:用户可以把 ASTRO 质押至 xASTRO 池(即 xASTRO 具有流动性),并获得一部分的治理权和交易手续费 - 平台手续费中的 50%。此外,Astroport 根据经典的 veCRV 提出了 vxASTRO 模型的设计,虽然暂时还未上线,但是项目方的设想是提供用户把 ASTRO 质押至 vxASTRO 池的选择,获得更多的治理权和交易手续费 - 平台手续费中的另 50%,同时让 LP 能够 boost 挖矿奖励至 2.5 倍。 这样的设计把收益结构分层,使谋取短期利益的 LP 可以分得一部分的治理权和平台手续费,而使愿意与协议共同发展的长期持有者分得更多权益。 由于 vxASTRO 还未正式推出,社群里对是否要赋予 veASTRO 流动性进行了讨论:一种观点提出把 veASTRO 变成 NFT 可赋予它流动性。另一种观点提出如果 vxASTRO 具有流动性和可组合性实际上会消除其他协议利用和基于 vxASTRO 的“缺点”构建的动机。回顾在 Curve 的案例,ve 代币不具有流动性的弱点引来了像 Convex 等项目带来的竞争,对于 Curve 和 Convex 双方来说其实是个互利互惠的事。也许,不具有流动性的 vetoken 也许不能单纯的由好坏来评论,它像 DeFi 乐高里的一块缺口,给了其他项目基于此搭建的组合机会。 创新 2: Balancer(veBAL) 提升流动性,防止权利垄断Balancer是一个多链部署,基于AMM的DEX, 目前市面上主要使用的是基于V2版本的产品。Balancer V2的主要特点是将资金池(Vault)与交易池分离,从而使得整个架构变成资金池+可插拔交易池这样的松耦合形式。由于pool与pool之间的交易不用与交易池深度绑定,可以将交易者的多笔交易最终合并为一笔交易,并带来低gas跨池套利和虚拟内部持仓的优势。在这样的结构下,Balancer在生态中主要承担的是结构性、组合型资产的资金池的作用,与Uniswap和Curve扮演不同的角色。 2022年3月28日,Balancer开始部署veBAL合约,将Balancer V2的治理权、协议分红权等于veBAL绑定。用户需要向BAL/ETH 80/20池中按比例提供流动性获得Balnacer的LP凭证,然后将BPT锁定在veBAL合约中获得veBAL。这个过程看似与veCRV较为类似,但是仍然在veCRV的基础上作出了一定的优化,具体如下:

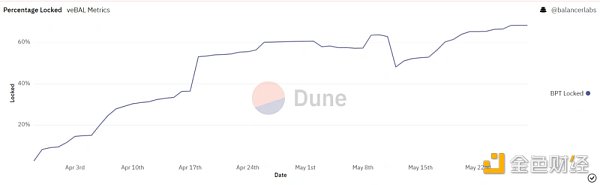

除此之外,veBAL也享有基本的投票权益。 通过对 80/20 的 BAL/ETH 的 LP 凭证 BPT 进行锁仓获得的 veBAL,即使大部分 BAL 被锁仓也能保证 BAL/ETH 这个池子维持基本的流动性需求。同时由于 Balancer 本身没有大量 pegged Stable 的交易需求,所以不会出现像 Curve 一样激烈的投票争夺战。从具体的数据上来看,veBAL 的 TVL 在两个多月内就达到了 68%,月平均增速达到 34%,可以看出投资者比 veCRV 更高的兴趣。

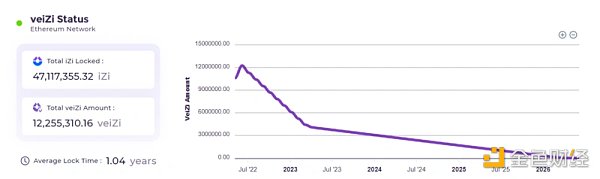

同时,veBAL 的平均锁仓时间在 10.66 个月,基本符合中长线投资者对于锁仓时间的预期。而在所有的 veBAL 持仓人中,除了一个 30% 的 top LP 以外,大部分其他 top LP 都维持在 5% 左右,整体结构较健康,符合降低 voting war 概率的判断。 创新 3: izumi 用 veNFT 长期、持续稳定币价并保持流动性Izumi Finance是一个搭建在以太坊网络上的流动性优化协议,通过利用Uniswap V3的流动性聚集特性,帮助项目方和LP将流动性集中在特定价格范围内,从而提升流动供给效率及LP收益。2022年2月份,Izumi推出veiZi治理代币并以veNFT的方式对izumi DAO进行投票治理。veiZi采用ERC-721标准铸造,并对持有者提供投票、挖矿收益助推(boosting)和质押收益分红。 veNFT的主要优势在于:减少iZi在二级市场的流通量,从而提升iZi代币的价值;锁定的iZi不会对流动性造成风险,因为veiZi可以在NFT marketplace随时进行交易。同时, 与大部分vetokenomics类似,veiZi NFT 内对应的 veiZi 数量会随着解锁时间的临近而不断下降,用户对应的 DAO 治理权以及收益权也会不断下降,从而达到激励用户延长锁仓时间,与平台的更长期发展达成深度利益绑定的目的。

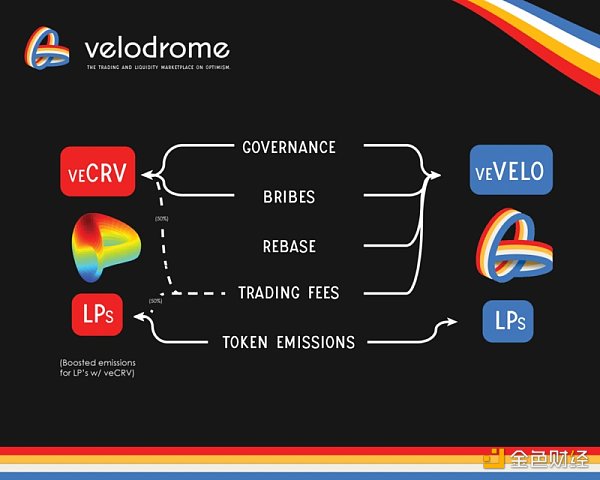

目前,veiZi的平均锁仓时间是1.04年,符合中长线投资者对于锁仓时间的预期,也有助于项目在中长期的时间维度上保持币价稳定。相比BIFI(-80%), YFI(-90%), BADGER(-93%)等没有veNFT机制的yield aggregator从高点的下跌率来看, iZi(-75%)在2022年熊市期间的表现已经更加稳定。 创新 4: Velodrome 最大化弥补锁仓者面临的风险Velodrome 是 Optimism 上的基于 AMM 的 DEX,最近于5月31日上线。在 veToken 模型的设计上可以被看作是 Curve, Solidly 和 Votium 的集合。它从代币释放分配,手续费分配的角度做出一下优化: 为了防止像Curve出现的问题 - 后期用户需要大量 veCRV 来获得最大化奖励对散户不友好,Velodrome 取消流动性挖矿收益助推(boost)。 veVELO 作为 NFT的设计,使用户可以挂在 Quixotic 上卖,虽然现在流动性有限。 不同于 veCRV 可获得整个协议手续费的 50% 分配,veVELO 持有者只能获得所投票流动性池所产生手续费和发放的贿赂奖励,从而激励用户投票给产生手续费最多的池子。 此外,veToken holder 还获得每周的代币释放 rebase,数量根据每周的代币释放和 veVELO 和 VELO 的总量比例所决定。换句话说,在每周的代币释放增加时,有一部分以 veVELO 的形式返回给锁仓的用户以防止手中的代币被稀释。

从上图可以看出,相比 Curve 的激励设计,Velodrome 旨在给 veVELO 持有者更多的奖励 - 全部的交易费,从而补偿它们放弃流动性的风险。在未来的 veToken 模型设计中,锁仓者和 LP 之间的奖励分配权衡是值得思考的:根据两者面临的不同风险而提供相应的补偿。 创新 5:Platypus 给用户退出锁仓的选择有的观点说,锁仓是在购买忠诚度 - 支付给用户额外的权益而使她们放弃短期流动性。但是在 DeFi 这个项目层出不穷的赛道里,用户黏性真的可以被购买吗? 也许一种更好的代币经济设计是引入 “软性锁仓”。 用 Avalanche 上的 AMM Platypus 举例,它的锁仓规则是: 每锁 1 个 PTP 每 1 小时生成 0.014 个 vePTP 用户最大锁仓时限为 10 个月,意味着用户每锁定 1 个 PTP 最多可获得 100 个 vePTP 用户可以在任何时候解锁 PTP,但是积累的 vePTP 将回归 0

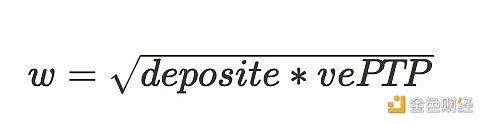

此外,决定用户分得 PTP 释放的权重公式为:

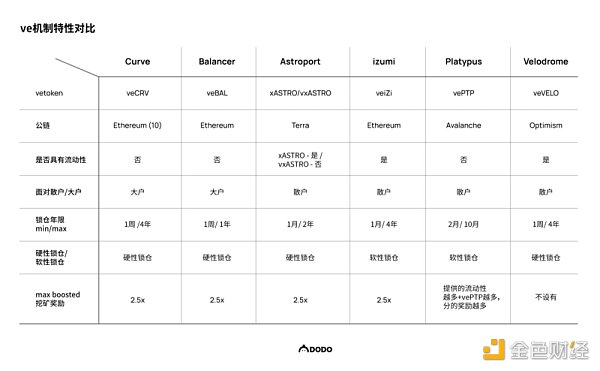

由此看来,用户的 vetoken 是积累起来的,随时间推移,用户也将获得由 vetoken 的数量对应出越来越多的奖励。然而当用户决定解锁的时候,所有积累的 vetoken,也就是对应的获得奖励的权重将会归 0。项目方认为这样的创新让用户有解锁的选择,并且会让用户去权衡解锁这一动作带来的机会成本是否值得(而不会因为市场上的小波动而选择解锁)。相比让用户在解锁时失去所有 vetoken 的惩罚设计,也有项目,比如 GMX,推出部分惩罚的机制,让用户失去跟解锁的代币数量等比例的奖励数量。 III. 回顾:veToken 模型的目标和创新方向总结 veToken 模型的三点目标: 为达到以上的三个目标,回顾 veToken 模型的演进之路,项目方分别做了不同程度的创新: 目前看到的主要解决方案是设计 veNFT,有的项目提出 veNFT 可以在二级市场交易或是作为抵押品从而提高 vetoken 的资本效率。但是值得进一步思考的是这是否从根本解决了流动性的问题,比如,二级市场流动性是否充足,veNFT 的应用场景是否多样等等。 以及协议开始缩短最长锁仓时限,如 Balancer,虽然并没有完全解决流动性的问题,但是从一定程度上的缓解了用户在 DeFi 这个震荡环境中面临的机会成本。 当用户在锁仓时已经面临了代币价格波动,以及代币被稀释等风险,在为了的设计中,是不是可以考虑像 Velodrome 的设计一样,使持有者除了交易手续费,挖矿奖励,治理权益以外,还会收到回购的每周代币释放,以缓解锁仓的代币被稀释。 由于并不是每个流动性池都有好的交易量从而产生交易手续费,在ve模型的设计中,如果使vetoken 持有者只能获得投票后对应流动性池的手续费和贿赂 (built-in bribe system),也许能更好的激励流动性池交易量的健康发展。 veToken 模型是代币经济设计中的一环,它的目的是稳定收益从而延缓流动性挖矿死亡螺旋的发生,吸引用户为协议长期的健康发展,促进币价有机的上涨。 虽然币价不是全部,但它是协议发展的发动机。在代币经济模型设计里面,项目方可以控制的一点是调整供求关系。如果假设币价上涨的核心是供应数量的减少(代币销毁),那么 veToken 模型从本质上来说并没有销毁代币的设计。 veToken 模型的是一场持续的实验,当项目方对不同的环节进行了创新之后,还需要用户,市场和时间来证明什么才是最有效的模型设计。 ve机制特性对比

来源:金色财经 |

|

|

|

|

|

|

|

|

|