1、宏观流动性

货币流动性整体紧缩。美国6月份CPI同比上涨9.1%,远超市场预估的8.8%,续创逾40年新高。美股之所以没有大跌的原因是,市场认为最糟糕的时期已经过去,加息会来得更加猛烈,但痛苦也会结束得更快。大宗商品价格近几周暴跌之后,按照正常逻辑7月数据将有明显改善。目前市场预期利率将在明年1月见顶,而在一个月前,市场还预计利率要到明年6月才会见顶。美国通胀已是强弩之末,对市场的影响趋于钝化,后续市场交易逻辑将聚焦于经济衰退、美联储转向的博弈。Crypto与美股保持着强烈正相关关系,整体宽幅震荡。

2、链上指标

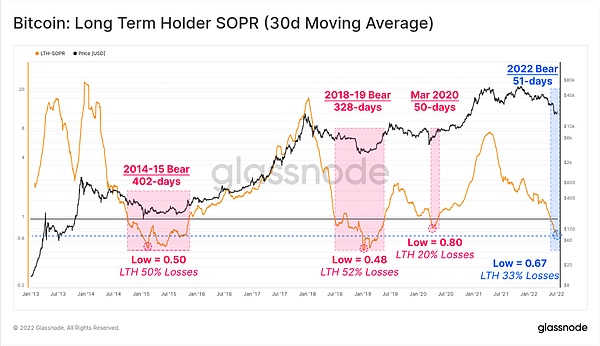

钻石手投降的可能性在增加。目前1年以上的BTC长期投资者平均亏损14%,与历史几次熊市底部20-50%的亏损相比尚有下跌空间。市场抄底以散户囤币为主,量变积累终究形成质变。持有10-100枚BTC的地址在6月市场的下跌中开始大量囤积,目前这些地址共持有429万枚BTC,与今年1月份的持有数量处在同一水平。

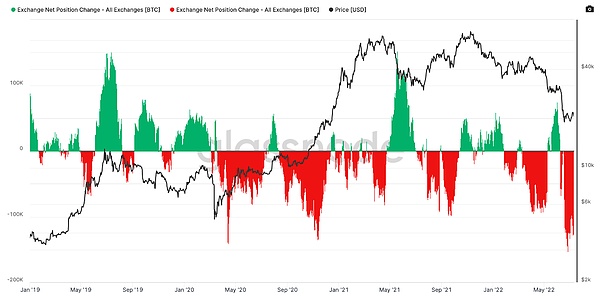

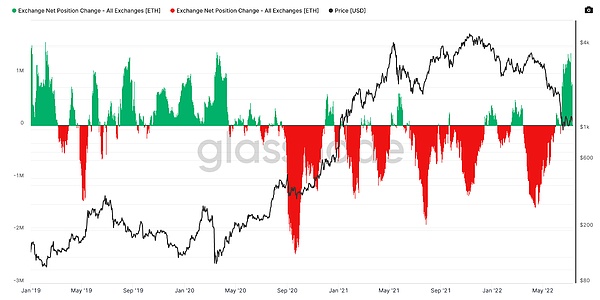

BTC交易所的净流出仍然强劲,交易所余额出现了有史以来最大的月度下降,达到了15万枚BTC/月的流出率。与BTC趋势相反,ETH在交易所大幅净流入。

3、BTC长期市场指标

长期趋势指标MVRV-ZScore以市场总成本作为依据,反映市场总体盈利状态。当指标大于6时,是顶部区间;当指标小于2时,是底部区间。当前指标为-0.02,已接触到历次熊市大底的绿色区间。

4、BTC短期市场指标

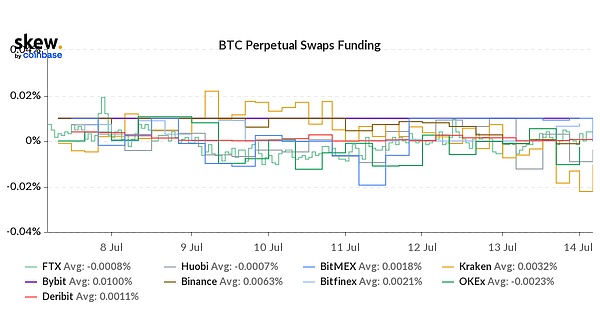

期货资金费率:本周资金费率是看多占主导,但是多空观点也是随时反转,尚未没有出现一个方向大幅领先的情况。费率0.05-0.1%,多头杠杆较多,是市场短期顶部;费率-0.1-0%,空头杠杆较多,是市场短期底部。

期货多空比:1.2。市场短期或有反弹。多空比数据波动大,参考意义有所削弱。

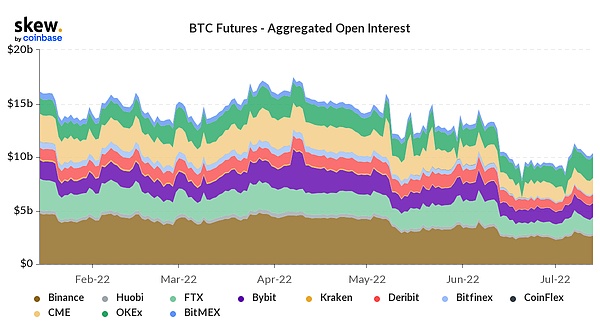

合约持仓量:本周总体小幅增长,市场未来大幅波动可能性增加。交易者对BTC采取越来越乐观的立场,而对ETH几乎没有变化。

5、BTC走势分析

本周BTC总体在前期形成的震荡区间内,波动性已经降低。因机构清算爆仓,BTC相比美股已经超跌,暂时缺乏继续下跌的动力;多头资金也担心美国经济数据发布利空。而作为目前主力成交的稳定币,资金体量继续保持在很低的范畴,市场在等待宏观政策的进一步明确。

6、板块涨跌幅Top 100

本周BTC小幅下跌2.7%,山寨币表现好于大盘。DEFI板块整体领涨。表现最好的资产通常是事件驱动的,包括发布的GHO稳定币的Aave,受益ETH2.0的LDO,与迪士尼合作的Ploygon等。元宇宙板块的Enjin、Decentraland、APE等领跌,或与元宇宙日活人数不及预期有关。

1、公链总锁仓量情况

本周整体波动极小,TVL总量下降1.17B,下降幅度达1.5%。

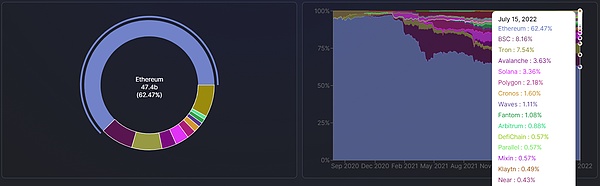

2、各公链TVL占比情况

ETH链占比由62.94%下降至62.47%,Tron链占比继续出现大量增长,本周已上升至7.54%,举例BSC占比接近,应该会在两周内反超。

3、各链协议锁仓量情况

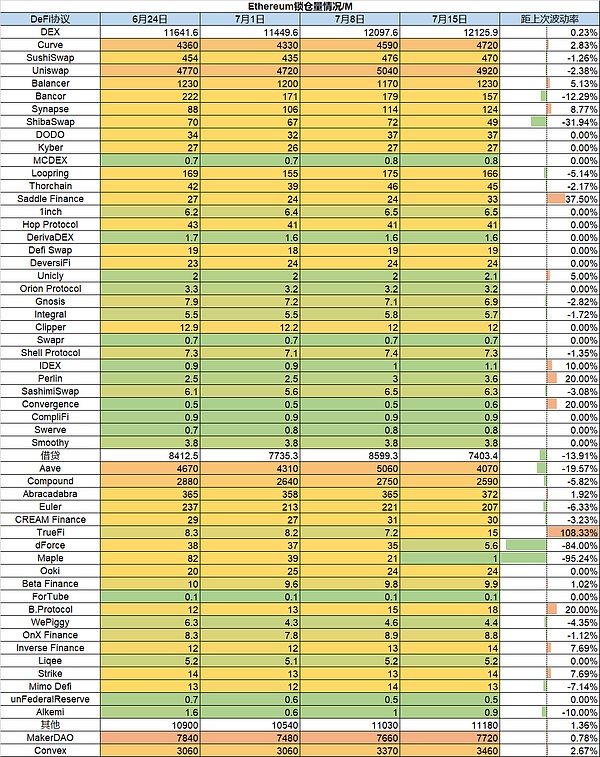

1)ETH锁仓量情况

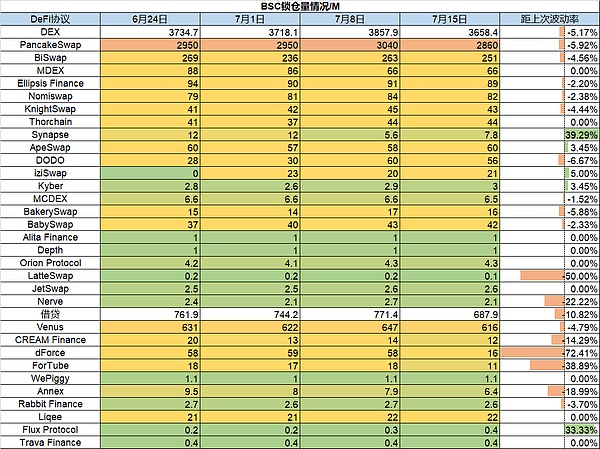

2)BSC锁仓量情况

3)Tron锁仓量情况

4)Solana锁仓量情况

5)Avalanche锁仓量情况

6)Polygon锁仓量情况

7)Fantom锁仓量情况

8)本周协议情况总结

本周JustLend协议的TVL继续出现大量增长,上周将存款挖矿奖励全面由JST代币切换为USDD,导致TVL暴涨90%,本周仍旧得到延续,TVL增长15%,其余协议并未看到有爆发性增长。

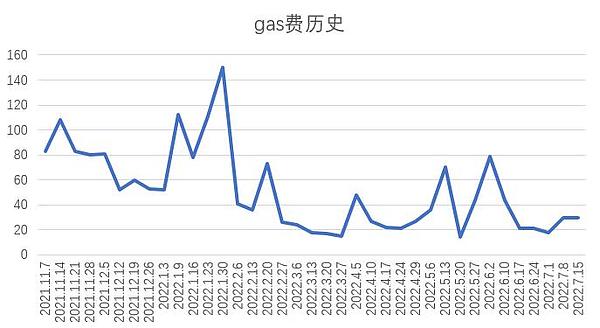

4、ETH Gas fee历史情况

当前链上转账费用约为$2.06,Uniswap交易费用约为$7.02,Opensea的交易费用约为$2.72,在正常状态下,受合约影响复杂度影响,Opensea的交易费用远高于Uniswap交易费,近期发生了逆转,一方面表明Opensea的Seaport协议在节省Gas fee上做出了重大突破,另一方面表明近期代币交易活跃度远高于NFT交易活跃度。

5、NFT市场数据变化

NFT指数市值

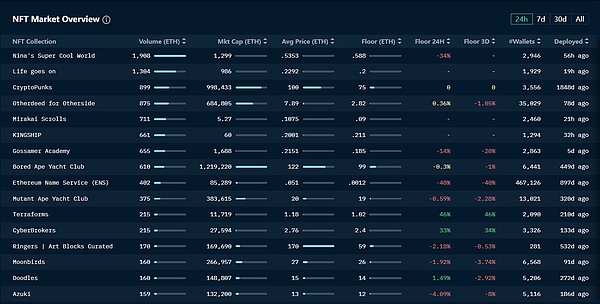

NFT市场交易概览

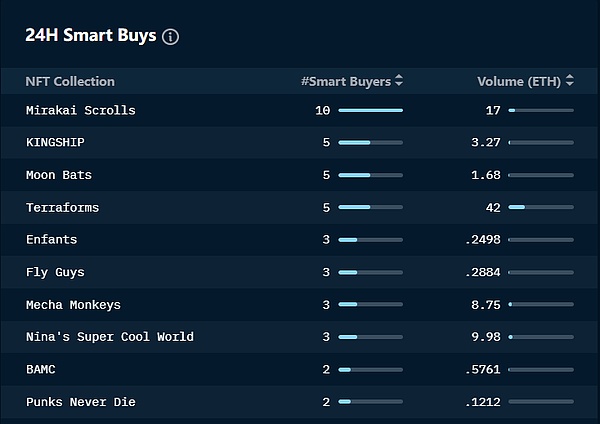

NFT“聪明的钱”购买排序

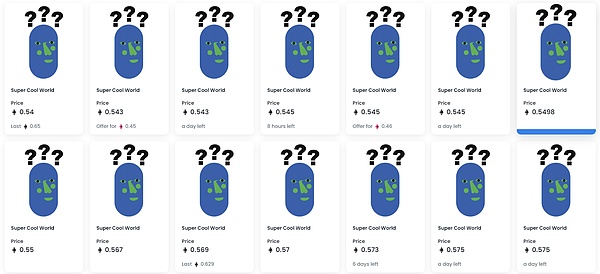

NFT市场目前趋于平静,老项目的交易活跃有所下降,新项目的用户热情也较差,短期内值得关注的项目是Nina’s super cool world,由知名艺术家Nina Chanel Abney发行,后续持有者可以获得独家 Nina Merch、合作产品发布、空投、活动、奖励参与展览和惊喜抽奖。

来源:金色财经

| 欢迎光临 优惠论坛 (http://tcelue.cc/) | Powered by Discuz! X3.1 |